Pincha aquí para descargar el documento en pdf

COTIZACIÓN A LA SEGURIDAD SOCIAL 2022

Madrid, 1 de abril de 2022

El pasado 31 de marzo de 2022 se publicó en el BOE la Orden PCM/244/2022, de 30 de marzo, por la que se desarrollan las normas legales de cotización a la Seguridad Social, desempleo, protección por cese de actividad, Fondo de Garantía Salarial y formación profesional para el ejercicio 2022, con entrada en vigor el adís siguiente de su publicación, aunque sus efectos se retrotraen al día 1 de enero de 2022.

Resumimos a continuación los aspectos más destacados de esta nueva normativa:

NORMAS DE COTIZACIÓN A LA SEGURIDAD SOCIAL AÑO 2022.

La Orden PCM/244/2022, de 30 de marzo, por la que se desarrollan las normas legales de cotización a la Seguridad Social, desmepleo, protección por cese de actividad, Fondo de Garantía Salarial y formación profesional para el ejercicio 2022, establece las bases y tipos de cotización aplicables en el periodo comprendido entre el 1 de enero y el 31 de diciembre de 2022.

Las diferencias de cotización que se produzcan respecto de las cotizaiones efectuadas desde el 1 de enero de 2022 se pueden ingresar sin recargo hasta el 30 de septiembre de 2022.

Además de las normas generales de cotización en el RGSS, se establecen las normas de aplicación a algunos supuestos concretos.

I. RÉGIMEN GENERAL DE LA SEGURIDAD SOCIAL.

- BASES DE COTIZACIÓN.

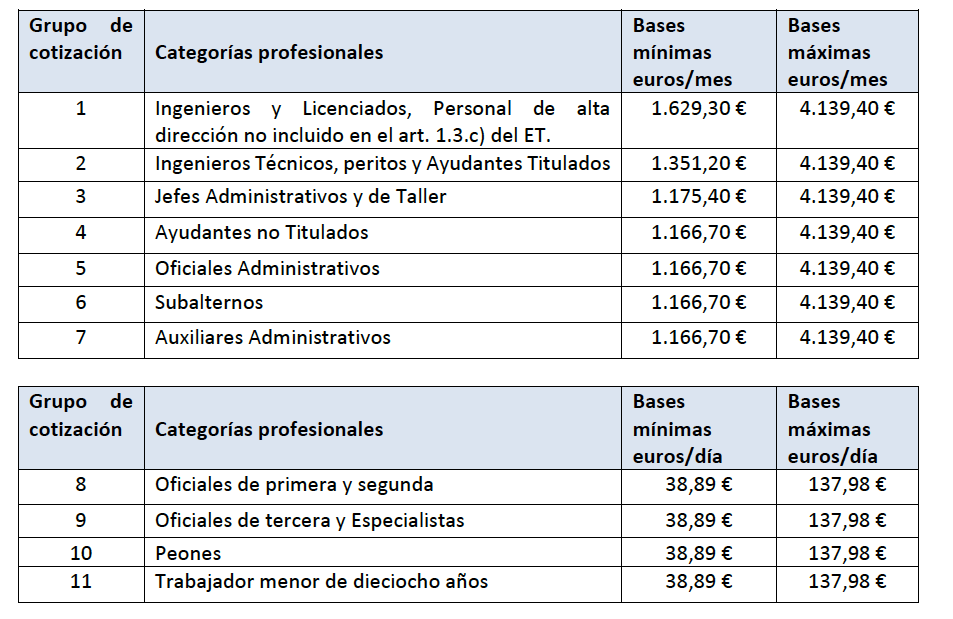

El tope máximo de la base de cotización al Régimen General será de 4.139,40 euros mensuales, sin que el tope mínimo pueda ser inferior a 1.166,70 euros mensuales.

Las bases máximas y mínimas de cotización aplicables a cada grupo de categorías profesionales quedan como indicamos a continuación:

- TIPOS DE COTIZACIÓN.

a) Para las contingencias comunes, el 28,30%, del que el 23,60% será a cargo de la empresa y el 4,70% a cargo del trabajador.

b) Para las contingencias de accidentes de trabajo y enfermedades profesionales, se aplicarán los tipos de tarifa de primas establecida en la disposición adicional cuarta de la Ley 42/2006, de 28 de diciembre, de Presupuestos Generales del Estado para el año 2007, siendo las primas resultantes a cargo exclusivo de la empresa.

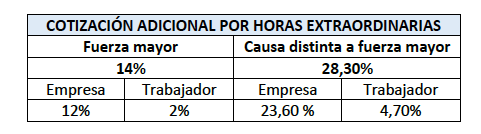

- COTIZACIÓN ADICIONAL POR HORAS EXTRAORDINARIAS.

La remuneración que obtengan los trabajadores por el concepto de horas extraordinarias queda sujeta a una cotización adicional, que no será computable a efectos de determinar la base reguladora de las prestaciones.

La cotización adicional por la shoras extraordinarias motivadas por fuerza mayor se efectuará aplicando los siguientes tipos:

SUPUESTOS ESPECIALES:

A. Cotización de los trabajadores a tiempo parcial.

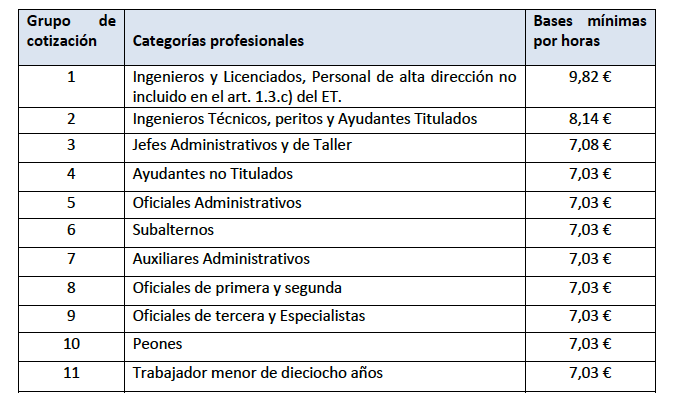

Se produce un actualización de las bases mínimas por horas aplicables a los contratos a tiempo parcial:

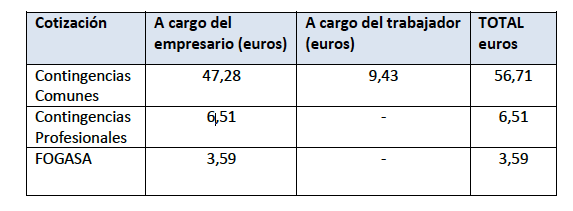

B. Cotización en los contratos para la formación y el aprendizaje y en los contratos formativos en alternancia.

La cotización de los trabajadores afectados por estas modalidades de contrato consiste en una cuota única mensual por cada contingencia.

C. Cotización en supuestos especiales.

- Contratos de duración determinada inferior a 30 días: a su finalización se debe ingresar una cotización adicional de 27,53 euros a cargo del empresario.

-

-

- Excepto: trabajadores incluidos en el Sistema especial de trabajadores por cuenta ajena agrarios, en el Sistema especial de empleados de hogar o en el Régimen especial para la minería dle carbón, ni a los contratos por sustitución.

-

-

- Salarios retroactivos: el ingreso de las liquidaciones que deban efectuarse a la Seguridad Social, desempleo, FOGASA y FP como consecuencia de los salarios abonados con carácter retroactivo se debe efctuar mediante la correspondiente liquidación complementaria, con las bases, tipos y condiciones vigentes en los meses a que los citados salarios correspondan.

-

- Trabajadores mayores de 65 años: continúan exentos de la obligación de cotizar por contingencias comunes, excepto por IT, siempre que hayan alcanzado la edad ordinaria de jubilación. El tipo de cotización por IT se mantiene en el 1,55%.

-

- Reducción de jornada o suspensión del contrato por causas ETOP o Fuerza Mayor y Mecanismo RED. Se mantienen las reglas de cotización aplicables en caso de causar derecho a la prestación por desempleo.

Se establece, además, la forma de cálculo de las bases de cotización para determinar la aportación empresarial por contingencias comunes y profesionales.

La base de cotización es el promedio de las bases de cotización por dichas contingencias en los 6 meses naturales inmediatamente anteriores al inicio de la situación de reducción de jornada o suspensión del contrato. En los supuestos de reducción temporal de jornada, la base de cotización así calculada se reduce en función de la jornada de trabajo no realizada.

II. RÉGIMEN ESPECIAL PARA TRABAJADORES AUTÓNOMOS (RETA).

En el régimen especial para los Trabajadores Autónomos se mantienen la snormas de cotización hasta ahora vigentes reproduciendo sin cambios las bases y tipos de cotización ya establecidas por el art. 106. Seis, 1LPGE para 2022.

- BASES DE COTIZACIÓN.

Con carácter general, el topoe máximo de la base de cotización al Régimen Especial para trabajadores autónomos serña de 4.139,40 euros mensuales, sin que el tope mínimo pueda ser inferior a 960,60 euros mensuales.

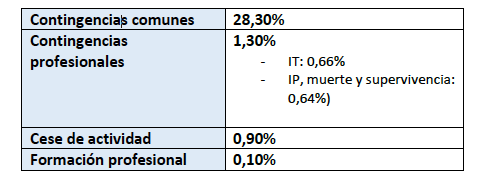

- TIPOS DE COTIZACIÓN.

Aplicación de la reducción en la cuota (coeficiente reductor 0,055) si se tiene cubierto la incapacidad temporal en otro régimen de la Seguridad Social (art. 315 LGSS).

Los trabajadores que no tengan cubierta la protección dispensada a las contingencias derivadas de accidentes de trabajo y enfermedades profesionales efectuarán una cotización adicional equivalente al 0,10%, aplicado sobre la base de cotización elegida para la financiación de la sprestaciones previstas en los capítulos VIII y IX del Título II de la LGSS.

FIN DEL DOCUMENTO

El presente boletín divulgativo contiene información de carácter general, sin que constituya opinión profesional ni asesoramiento jurídico, y se emite bajo la condición de mejor criterio o parecer fundado en Derecho.